中金2022年展望工业自动化:机遇与挑战并存龙头三维破局

随着原材料涨价、能耗双控等供给侧扰动以及海外订单回流趋势渐缓,2H21工控增速有所回落。但与此同时锂电光伏、等先进制造仍然景气度高企,本土工控企业面临机遇与挑战并存的局面。向前看,我们认为国产化趋势确定,叠加数字化布局和全球化扩张,我们认为本土龙头有望实现三维破局,我们建议积极把握国产化、数字化和全球化带来的投资机会。

摘要

周期维度:增速换挡,结构性机会持续。今年年初以来延续3Q-4Q20期间的需求回暖态势,叠加海外疫情反复导致传统行业订单回流以及缺芯带来的渠道、终端备货需求共同拉动1~2Q21期间行业的全面向好,而市场也同步消化原材料涨价、能耗双控以及海外需求放缓的影响,3Q21行业增速明显回落。展望22年,我们认为需求总量或将趋缓,增速将向常态化回归,但细分行业锂电、光伏等仍然有望维持高景气度。

成长维度:国产化、数字化、全球化三维共振

国产化:我们认为国产化是内生推动的、持续的、加速的且不可逆的主导趋势。本土厂商在产品的快速迭代与客户积极响应及配合研发过程中已经实现了不亚于外资的技术水平、高维的解决方案以及更强的客户粘性,因此国产化有望持续高速推进。

数字化:智能制造核心为数字化,而智能制造的前提是自动化。本土工控厂商有望依托工艺理解和数据接口打开数字化的第二成长曲线。

全球化:全球万亿市场,本土龙头营收尚不及国际巨头3%(2020),近年来本土工控厂商海外营收占比持续攀升,看好板块出海成长。

受需求增速中枢回归的影响,长期建议把握国产化、数字化、全球化的核心资产:一是把握国产化持续加速;二是看好自动化企业依托工艺理解和设备数据接口优势在数字化领域快速成长;三是看好全球化布局企业受益于海外疫情边际缓和长期打开成长空间。

风险

需求不及预期,行业经济加剧,疫情反复。

正文

行业前高后低,增速换挡前行,结构机遇持续

周期:中国工控市场共经历3轮完整周期,当前行业增速冲高回落

行业全年前高后低,整体增速中枢回落。2021年上半年以来国内凭借积极的防疫政策率先使得本土疫情见顶,本土企业得以复工复产恢复较快,而海外疫情反复导致纺织、包装等传统行业订单大量回流至国内,叠加缺芯等供给侧扰动带来的渠道与终端备货等因素,工业自动化需求呈现快速增长的态势。但与此同时我们也看到原材料涨价、海外疫情缓和能耗双控的多重压力层层显露,制造业资本开支逐步平缓。对应来看,1-3Q21期间工控市场规模同比增速分别41.4%、15.4%、8.3%,制造业固定资产投资累计同比增速从2月的37.3%高点逐月回落至9月的14.8%,全年呈现前高后低的走势。

从工控周期强度来看,本轮周期类似于第一轮周期。从工控周期驱动要素来看,第二轮和第三轮均为内生需求修复所迎来较为平缓的“弱”工控周期,而第一轮周期和本轮周期均为外部刺激之下的“强”工控周期,区别在于第一轮周期是四万亿元政策的基建、地产投资等的内需端刺激,而本轮周期则为本土疫情见顶之后全球产能向中国倾斜的外部需求刺激。因此对于当前市场增速回落的情况,我们认为更多是外需刺激走弱叠加本土供给端约束压力后,增速向常态化回归的结果,而非景气度的终结。且就驱动要素差异而言,我们也认为本轮周期的下行区间也会远小于第一轮周期的下行长度。

图表1:工业自动化市场共经历三轮完整周期

资料来源:万得资讯,工控网,MIR,中金公司研究部

产能利用率小幅下滑,整体表现出一定的主动去库趋势。受供给侧扰动,3Q21期间工业企业产能利用率小幅下滑1.3ppt至77.3%,但仍维持在较高水平。从产成品库存和原材料库存来看,受上游原料持续涨价影响,下游采购有所压抑,9月表现出原材料库存上升,但产成品库存下滑的背离走势,而进入10月原材料和产成品库存均同步下滑,其中PMI原材料库存下滑1.2ppt至47%,PMI产成品库存下滑0.9ppt至46.3%。

图表2:中国工业企业产能利用率

资料来源:万得资讯,中金公司研究部

图表3:PMI产成品库存和原材料库存分项

资料来源:万得资讯,中金公司研究部

复盘:美国70年代经历三轮典型滞胀阶段,资本开支承压

国内表现出“类滞涨”的经济情况。我们看到今年以来,大宗商品价格持续上行叠加能耗双控等供给端约束,PPI由年初的10.3%提升1.04ppt至11.07%,而GPD同比增速则由1Q21的18.3%回落至3Q21的4.9%,宏观经济表现出一定的“类滞涨”情况。

历史来看,美国典型的滞胀阶段中均出现资本开支承压的情况。对于市场较为关心的滞胀对于工控行业的影响,我们也通过复盘美国20世纪70年代典型的滞胀案例进行对比。具体来看,美国在1968年到1970年中、1973年初到1975年初、1979年底到1980年底共经历了三次典型滞胀期,我们也看到美国在滞胀环境下首先迎来资本开支的向下拐点,随后工业企业产能利用率开始下滑。我们认为工业自动化的传导逻辑是“终端需求转暖-产能利用率提升—企业盈利改善—下游资本开支意愿提升——中游设备需求好转”,当前中国经济的“类滞胀”成因与美国第二轮和第三轮因石油危机因供给侧约束造成的滞胀存在一定相似性,因此终端需求全面向好的前提尚不完备。

图表4:中国经济表现出一定的“类滞胀”现象

资料来源:万得资讯、中金公司研究部

图表5:美国通胀期间资本开支与工业企业产能利用率复盘

资料来源:万得资讯、中金公司研究部

回顾:行业21年前高后低, 结构性行情持续演绎

整体市场:全年工控市场前高后低,增速回落。1-3Q21期间OEM和项目型市场规模分别同比增长33.2%和12.2%,整体市场规模同比增长20.2%。全年来看行业增长表现出前高后低的走势,一方面由于去年因疫情影响行业增速前低后高,另一方面今年具体分季度来看影响各不相同。

1Q21淡季不淡,行情火爆。我们看到1Q21期间工业自动化市场延续3-4Q20的需求旺盛态势,叠加缺芯下渠道和终端备货、海外疫情反复导致海外订单回流共同助推1Q21期间市场呈现淡季不淡的火爆行情,1Q21工控总体市场规模同比增长41.4%。

2Q21恐慌消散,增速回归。进入2Q21期间来看,市场开始消化缺芯常态化的现象,抢装的恐慌性情绪渐渐消散,市场交付逐步反映真实需求,工控行业的增长逐步向正常化进行回归,2Q21期间工控市场规模同比增长15.4%。

3Q21需求分化,增长稳健。3Q21市场进入传统采购淡季,能耗双控叠加缺芯、原材料涨价使得外部需求进一步承压,但与此同时我们也看到先进制造增速仍好于传统制造的分化型增长,整体增速仍然稳健,3Q21工控市场规模同比增长8.3%。

图表6:1H21能耗双控晴雨表

资料来源:发改委,中金公司研究部(注:。红色为一级预警,表示形势十分严峻;橙色为二级预警,表示形势比较严峻;绿色为三级预警,表示进展总体顺利)

图表7:3Q21期间OEM市场、项目型市场分别同比增长21.2%和1.5%

资料来源:MIR,中金公司研究部

OEM 市场:先进制造持续领衔,传统制造出现分化。1-3Q21期间OEM市场规模约为931亿元、同比增长33%,其中3Q21市场规模同比增长21%。同时我们看到先进制造市场规模增速仍然领衔,3Q21期间景气度较高的半导体设备/电池设备/工业机器人市场规模同比增长39%/42%/38%,传统制造中包装、纺织凭借出口市场规模仍然保持较好增速,3Q21同比增长35%和34%。而空调、起重、食品饮料等行业市场规模增速较低3Q21同比仅增长12%、14%、7%,工程机械市场规模本季度则出现下滑,3Q21期间同比下滑15%。

图表8:OEM市场下游主要包括机床、半导体设备、纺织机械、电梯、电池设备、包装机械、暖通空调、物流设备、工业机器人等(3Q21)

资料来源:MIR,中金公司研究部

图表9:OEM市场规模3Q21期间及1-3Q21期间同比增速泡泡图

资料来源:MIR,中金公司研究部

注:气泡大小代表3Q21期间市场规模

项目型市场:1-3Q21期间市场规模1329亿元、同比增长12.2%,其中3Q21市场规模同比增长1.5%。具体来看,仅冶金市场规模3Q21同比增长41%,而受能耗双控影响造纸、化工、石化等高能耗行业规模增速有限,3Q21仅同比增长6%、3%、2%,市政、汽车、电力等行业市场规模3Q21期间同比分别下滑8%、10%、2%。

图表10:项目型市场主要包括市政、化工、石化、冶金、电力、汽车、采矿、造纸等(3Q21)

资料来源:MIR,中金公司研究部

图表11:项目型市场规模3Q21期间及1-3Q21期间同比增速泡泡图

资料来源:MIR,中金公司研究部

注:气泡大小代表3Q21期间市场规模

从企业的经营业绩来看, 3Q21期间行业整体盈利增速承压,龙头依旧出彩。回溯今年以来工控核心企业的业绩表现,1-3Q21及3Q21期间工控企业营收平均同比增速分别为47.5%和30.0%,归母净利润同比增速分别为69.9%和19.9%,毛利率分别为40.7%和40.0%,净利率分别为16.5%和16.5%,3Q21期间板块整体增速出现放缓,毛利率与净利率也出现不同程度的下滑。与之对比,汇川技术、绿的谐波、柏楚电子等行业龙头以及保持着超越行业的增速。

图表12:工控核心企业季度业绩

资料来源:万得资讯,中金公司研究部

国产化、数字化、全球化三维共振

国产化:内生超越外生,品类大于品牌

我们认为本轮国产化提速是继疫情以来的又一次国产化高速推进。1Q21以来中国工控企业虽然面临芯片等关键物流紧俏、大宗商品及原材料涨价、能耗双控等外部压力集中的局面,但是也同时迎来国产替代加速的阶段。1-3Q21期间伺服、变频器、HMI、小型PLC、中大型PLC、CNC的国产化率为34.5%、24%、13.9%、19.6%、1.4%、20.5%,较3Q19分别提升14.0ppt、5.9ppt、2.7ppt、3.2ppt、0.6ppt、2.0ppt。具体而言,我们认为3Q19以来中国工控的国产化率经历了两轮提速:

3Q19-3Q20期间:中国通过积极的防疫政策率先走出疫情,而海外疫情反复导致海外供应链受阻并引爆口罩机需求,国产工控厂商进入进口替代的黄金窗口,就工控龙头企业来看,根据MIR的数据和我们的测算3Q20期间汇川技术的伺服、低压变频器、小型PLC的市占率分别为11.5%、13.7%、4.8%,同比提升5.8ppt、1.9ppt、2.1ppt。

4Q20-3Q21期间:全球范围内的缺芯成为掣肘工控企业交付的主要障碍,而本土龙头企业凭借着未雨绸缪的前瞻布局,通过对外资芯片供应商替代和方案、物料替代保持了较高的交付强度和相对稳定的货期和价格,进而在外资普遍缺货的环境下不断提升市场份额,我们仍以工控龙头汇川技术为例,3Q21期间其伺服、变频器、小型PLC的市占率分别为17.0%、14.4%、7.6%,同比提升5.6pp、0.6ppt、2.8ppt。

图表13:国产龙头主要产品市占率变化

资料来源:MIR,中金公司研究部

图表14:国产化品类推进次序

资料来源:公司官网,中金公司研究部

图表15:1-3Q21期间伺服、变频器、HMI、小型PLC、中大型PLC、CNC的国产化率为34.5%、24.0%、13.9%、19.6%、1.4%、20.5%

资料来源:睿工业,中金公司研究部

注:由于其他部分仍有部分国产厂商,因此此处计算所得的国产化率低于实际值

进一步来看,我们认为本轮工控国产化并非单纯外生变量推动,更多是内生层面上本土工控企业解决方案能力和综合竞争力的逐步释放,向前看国产化有望持续加速。国内工控厂商每2~3年即更新一代产品,快速的迭代之下我们看到本土产品技术水平已经不亚于外资,而及时响应以及解决方案的综合能力的提升也使得本土龙头厂商具备进口替代的必要条件,而疫情期间外资供应受阻和缺芯导致外资货期拉长恰好提供了黄金窗口。同时考虑到以西门子为代表的外资厂商也逐步从硬件产品解决方案供应商提升至软件、运维、数字化服务的领域,因此我们认为工控市场的国产化是由内生变量推动的、持续的、加速的且不可逆的主导趋势。

产品实力强化:本土厂商在产品快速迭代的过程中关键技术参数已不逊色,以工控核心产品伺服为例,关键指标编码器的位数而言,汇川的SV680已经达到26位、雷赛的L6/L8已经达到23-25位,禾川的X6系列可以达到25位。且在脉冲命令方式、自由度控制模型、以及速度控制范围上均有出色表现。此外本土公司在产品布局上来讲,也逐步全面,“控制层-驱动层-执行层”的全系列布局愈发丰富。

图表16:以工控核心产品伺服为例,汇川、雷赛、禾川等在产品参数上已经不亚于外资

资料来源:公司官网,中金公司研究部

图表17:汇川技术、雷赛智能、禾川等本土厂商产品布局逐步完善

资料来源:万得资讯,公司公告,中金公司研究部

解决方案升级:传统来看,市场往往认为外资品牌的优势在于工况和稳定性要求严格的以冶金、化工为代表的项目型市场,以及对驱控精度和负载要求较高的OEM市场,例如半导体、液晶、印刷、起重等。而本土品牌更擅长在纺织、木工等成本要求更高的行业中凭借高性价比实现进口替代。但我们认为国产厂商通过不断的产品迭代已经在关键技术水平的积累上与外资整体差异不大的基础上, 同时深耕行业累计know-how的方式也使得国产厂商在锂电、光伏、3C等需要配合研发、快速响应的新兴行业中取得了高速发展。以汇川技术为例,在锂电领域的卷绕、叠片、直线电机驱动、高速SCARA等解决方案构建了生产过程中主要环节的准生态系统。我们认为随着本土厂商持续的解决方案升级,本土工控产品品类更加丰富,聚焦效应之下本土品类有望加速完成对外资品牌的超越。

图表18:汇川、禾川、雷赛等本土工控厂商在锂电、光伏、大电子行业中实现了解决方案的升级

资料来源:公司官网,中金公司研究部

组织变革赋能:工业自动化产品在销售的过程中需要配合客户开发、调试,且小批量和多品种、定制化的模式也使得企业发展模式相对粗放,高毛利率和高费用率成为典型的工控企业画像。汇川技术2H19开始逐步推行组织管理变革,人均产值从2020年的65.9万元提升至2020年的89.5万元,组织变革初见成效。雷赛智能在3Q21期间推出“高速增长2.0”战略,为公司进军锂电、光伏、物流等新兴行业的过程中在管理、组织架构上配合变革,持续推进新一轮的高速增长。

图表19:汇川技术组织变革进程图

资料来源:公司官网,中金公司研究部

图表20:典型的工控企业画像为高毛利率和高费用率(3Q21)

资料来源:万得资讯,中金公司研究部

数字化:工控企业的第二成长曲线

纵观海外,数字化是工控企业的必由之路。在工业3.0阶段大量的工业数据在各个生产环节不断沉淀,进而为向工业4.0升级打下了扎实基础。就国际经验来看,西门子、艾默生、施耐德、霍尼韦尔等外资巨头不断基于自身工业3.0阶段自动化的优势,并通过多次收并购补齐软件短板,在工业4.0阶段同样取得领先身位。

图表21:工业1.0到工业4.0图谱

资料来源:中国知网,中金公司研究部

工艺为王,工控企业具备向数字化领域进发的基因。工业企业的内在需求为生产力的持续提升,而数字化的本质即为精益生产,通过对提升调度效率、提升物料平衡水平以及节能减耗等手段达到提升单位产出的目的。而将工业制造工序程序化、数字化的基础在于工业企业庞大的技术、设备、生产数据,因此我们认为工控企业有望凭借在产线、车间层级制造、销售、装备等环节的软硬件集成和自动化设备数据接口的天然优势实现自动化到数字化的跃迁。

对比来看,我国工业软件仍然处于发展初期。工业软件诸多环节的竞争格局仍然是以外资为主,本土厂商更多是在生产制造、嵌入式软件等局部领域开始发力。向前看,我们认为中国制造大而不强,智能制造转型是大势所趋,叠加双碳政策下高能耗企业数字化转型的需求,本土工控企业有望沿袭海外发展路径,使得数字化成为企业的第二成长曲线。

图表22:工业自动化企业工业软件布局

资料来源:公司官网,中金公司研究部

本土工控厂商已有一定突破,多数均聚焦于自身细分赛道不断巩固竞争优势。相较于计算机及其他企业,本土工控厂商多为自下而上通过工艺、产品的深度理解和解决方案能力切入工业软件赛道,并在细分领域持续巩固优势地位。同时我们也看到工业软件企业体量增速较块,盈利能力出色,3Q21期间主要工业软件企业毛利率和净利率分别为59.7%和25.5%。具体来看:

柏楚电子:柏楚电子聚焦于激光切割细分市场,凭借对工艺的深刻理解以及CAD/CAM/NC/运动控制/传感器等核心技术推出跨功率段的激光切割控制系统,在中低功率市场份额约为60-70%(2020),高功率市场份额约为20%(2020)。

中控技术:流程型市场更看重标杆项目和成功案例,因此龙头多通过聚焦细分赛道不断丰富自身产品体系并提升行业解决方案能力。中控技术深耕化工行业和石化行业,核心产品持续领衔,根据MIR数据,2020年公司DCS产品国内市占率约为28.5%,其中石化行业份额34%,化工行业份额44%。

汇川技术:公司内部将其视作新能源车后的又一重点战略投入领域,目前仍处于培育期。公司基于纺织、线缆、空压机、电梯等领域进行工业互联网平台验证,连接设备超过80万台,我们认为汇川有望凭借“工艺为核心,左手抓自动化,右手抓数字化”的战略实现生产、能源、设备管理等维度的数字化升级,逐步实现数字化业务的突破。

图表23:1-3Q21期间核心工业软件企业营业收入

资料来源:万得资讯,中金公司研究部

图表24:1-3Q21期间核心工业软件企业净利润

资料来源:万得资讯,中金公司研究部

图表25:核心工业软件企业平均毛利率

资料来源:万得资讯,中金公司研究部

图表26:核心工业软件企业平均净利率

资料来源:万得资讯,中金公司研究部

图表27:工业互联网架构

资料来源:工控网,中金公司研究部

全球化:工控龙头走向世界

全球工控市场空间广阔,本土龙头营收不及国际巨头的3%。根据工控网的数据,2018年全球工控市场约为10848亿元,全球工控市场较为成熟,整体增速有限,我们预计2020年全球工控市场规模约为11509亿元,对应3%的复合增速。对比来看,本土龙头汇川技术2020年营收为115亿元,仅占全球龙头西门子2020年营收的2.5%,全球市场仍然空间广阔。

工控板块海外收入占比持续提升,出海次序为从“工控部件”到“工控产品”,从“执行层”向上延申。中国工控企业凭借制造效率、综合产品力的全面提升,逐步走向全球化,过去十年间核心工控企业海外营收从2010年的7%升至1H21期间的21%。从海外扩张的节奏来看,工控部件(电源、继电器、低压电器等)海外扩张进程远好于工控产品(伺服、PLC、变频器),执行层(电机等)产品出海进程好于控制层和驱动层。具体来讲,麦格米特、宏发股份2020年/1H21的海外营收占比分为24%/27%、38%/36%;以电机为主的卧龙电驱鸣志电器2020年/1H21的海外营收占比分别为36%/未公布、45%/43%;而聚焦于工控产品的汇川技术、中控技术、雷赛智能2020年/1H21的海外营收占比分为4%/3%、4%/未公布、0%/0%

图表28:工控企业海外营收占比

资料来源:万得资讯,中金公司研究部(注:1H21部分企业未出海外营收数据,仅采用已有数据公司计算平均值,核心工控企业选取了14家本土工业自动化企业)

图表29:2020年工控营收对比

资料来源:万得资讯,中金公司研究部

图表30:1H21期间本土工控企业海外营收占比

资料来源:万得资讯,中金公司研究部(注:1H21部分企业未出海外营收数据)

图表31:2020年本土工控企业海外营收占比

资料来源:万得资讯,中金公司研究部

海外业务盈利水平更优。海外业务毛利率水平整体高于本土业务,我们以已公布1H21海外毛利率的工控企业为例进行测算,1H21期间海外业务平均毛利率约为33.4%,而工控企业综合毛利率仅为30.8%。我们认为随着海外业务收入占比的进一步提升,工控企业毛利率水平有望进一步攀升。

图表32:1H21期间海外业务毛利率

资料来源:万得资讯,中金公司研究部

图表33:1H21期间综合毛利率

资料来源:万得资讯,中金公司研究部

向前看,我们认为本土工控企业有望通过海外收购与“区域化”的方式快速扩张

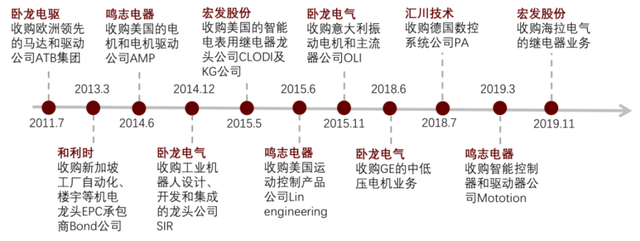

海外并购:我们看到本土工控公司逐步通过收购海外优质标的实现对关键技术、管理、渠道的补充以及原有业务的巩固,从“进口替代”向“主动出海”进发参与全球竞争。我们认为随着本土工控企业实力的进一步增强,国产工控企业有望通过海外并购加速全球化扩张。

图表34:工业自动化企业海外并购历程

资料来源:公司官网,中金公司研究部

区域化扩张:中国工控企业的国际化是以区域为基础的国际化,因此在当地建厂、招聘、建立供应链等本土化手段可以实现有序扩张。

投资建议

2H21期间我们认为行业受能耗双控、疫情等因素影响,短期企业盈利增速放缓,整体资本开支承压,但我们认为中国自动化市场依旧空间广阔,机器换人的性价比越发明显,且在锂电、光伏等高景气细分赛道国产工控厂商仍然大有可为,因此我们仍然建议短期紧握确定更强的标的,长期把握国产化、数字化和全球化三维共振过程中的核心资产。

主线一:国产化持续加速:我们认为工控市场国产化是内生主导的、持续的、加速的且不可逆的核心趋势,本土工控厂商在技术可达的基础上,持续升级整体解决方案,具备进口替代的基础,且疫情和缺芯导致交货紧张已经让客户们应用并接受国产品牌。在此基础上,看好国产替代核心标的具备业绩持续高速增长的能力。

主线二:全球化打开空间:9月欧美新增疫情边际好转,短期我们看好,海外业务占比较高的标的受益于海运恢复、全球供应链重启,长期则持续看好全球化打开工控公司的成长空间。

主线三:数字化大势所趋:智能制造是具有强确定性的赛道,工控公司有望依托自身对于工艺的强理解和自动化设备的数据交互优势在数字化领域取得快速成长。